AAB (Asia Alliance Bank) — это узбекский коммерческий банк, который был основан в 2009 году. Банк является участником системы страхования вкладов в Узбекистане и предоставляет широкий спектр банковских услуг своим клиентам.

В настоящее время AAB предлагает своим клиентам следующие банковские услуги:

Розничные банковские услуги:

- Открытие и ведение счетов (в том числе в иностранной валюте);

- Выпуск банковских карт (Visa и Mastercard);

- Получение и перевод денежных средств через системы электронных платежей;

- Выдача кредитов наличными;

- Размещение депозитов на выгодных условиях.

Корпоративные банковские услуги:

- Кредитование;

- Операции с валютой;

- Экспортно-импортные операции;

- Операции с ценными бумагами и фондовым рынком;

- Управление финансовыми активами и др.

AAB также предлагает банковские услуги для международных клиентов, включая открытие и ведение счетов, операции с иностранной валютой, денежные переводы и консультации по банковским вопросам.

Банк имеет сеть филиалов и отделений по всей территории Узбекистана, что позволяет обслуживать клиентов в любой точке страны. AAB также активно внедряет современные технологии в свою деятельность, включая мобильные приложения и интернет-банкинг, что облегчает доступ к банковским услугам и улучшает качество обслуживания.

Банк активно развивает свою деятельность и сотрудничает с международными финансовыми организациями, такими как Европейский банк реконструкции и развития (EBRD), Азиатский банк развития (ADB) и другими, что позволяет банку расширять свои возможности и предлагать новые инновационные продукты и услуги для своих клиентов.

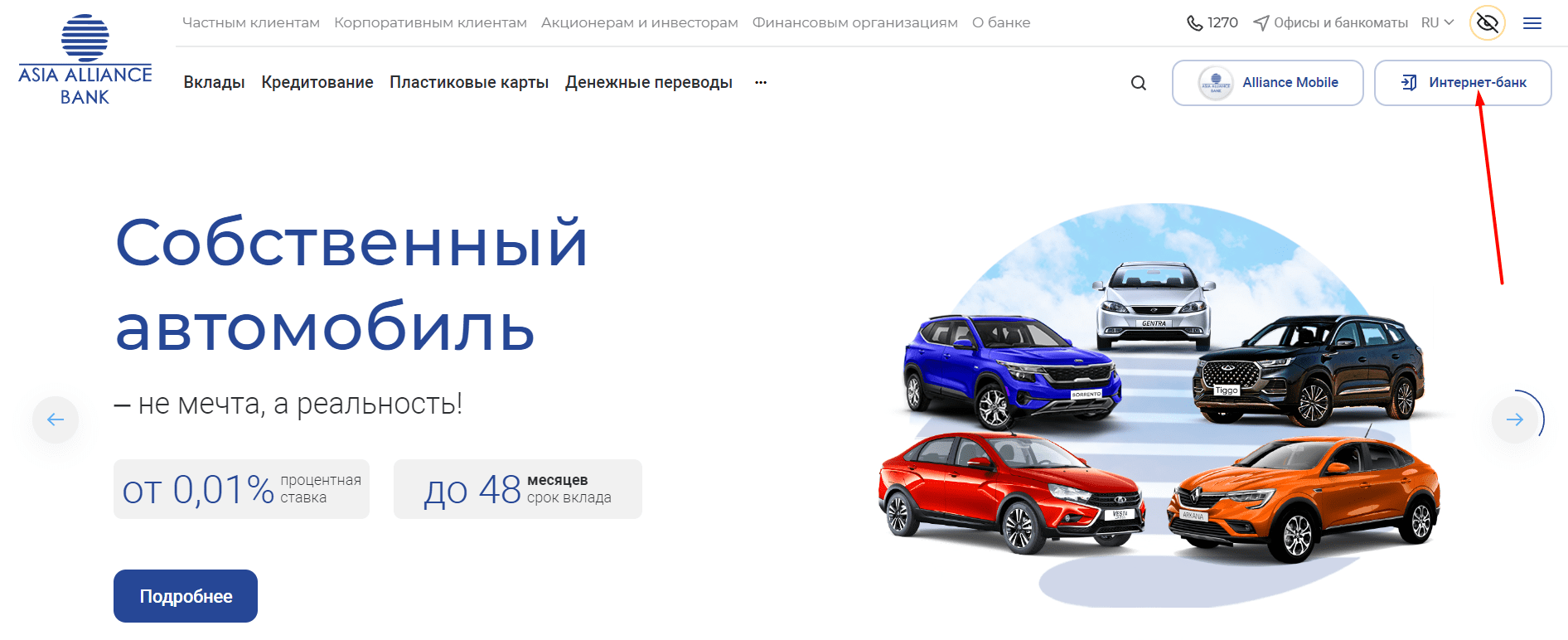

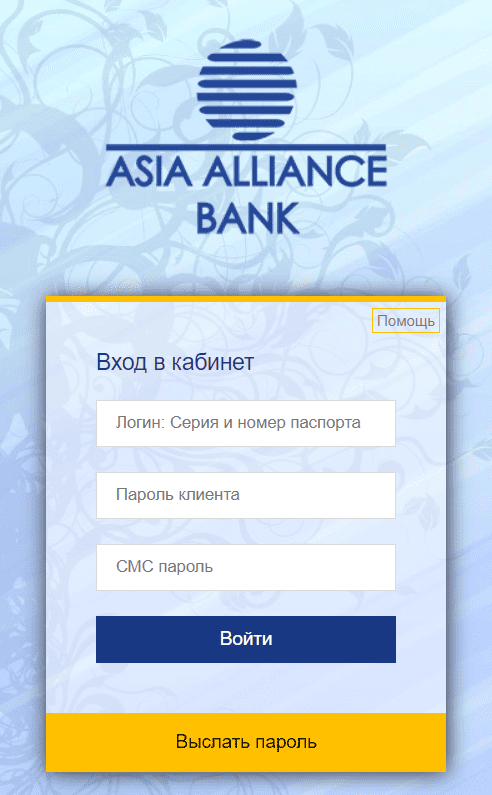

Вход и регистрация в персональном личном кабинете

Для входа в персональный кабинет на сайте банка AAB (Asia Alliance Bank) необходимо ввести свой логин и пароль в соответствующие поля на главной странице. Для физических лиц логином является серия и номер паспорта, а для юридических лиц — номер, предоставленный им Национальным банком Республики Узбекистан. При первоначальном входе в персональный кабинет пользователь может получить пароль, нажав на кнопку «Получить пароль». После этого на мобильный телефон пользователя придет SMS-сообщение с набором символов, которые нужно ввести в соответствующее поле «Пароль». Затем пользователь должен нажать кнопку «Войти», чтобы получить доступ к своему персональному кабинету.

В персональном кабинете на сайте AAB клиенты могут контролировать состояние своего счета через интернет. После входа в систему открывается главное меню, в котором клиенты могут просмотреть свои личные данные, такие как имя, фамилию, отчество и адрес, а также данные о своем счете, включая код филиала, в котором счет открыт, номер расчетного счета и остаток на счете.

На сайте имеются следующие пункты меню:

- Главное;

- Депозиты;

- Кредиты;

- Пластиковые карты;

- Выход.

В разделе «Депозиты» клиенты могут узнать следующую информацию: наименование депозита, дату вклада, процентную ставку, остаток депозита, начисленные и выплаченные проценты по депозиту. В разделе «Кредиты» клиенты могут узнать вид кредита, код валюты, сумму по договору, дату начала и окончания действия договора, сумму срочной и просроченной задолженности и начисленные проценты за кредит.

В разделе «Пластиковые карты» отображаются сведения по пластиковым картам, открытым клиентами в данном банке. Переходя по наименованиям действующих в Узбекистане видов пластиковых карт, клиенты могут получить подробную информацию о своих транзакциях по ним.

Для карточек Smart Vistе клиенты могут увидеть код валюты своего счета, номер карты, счет и остаток на пластиковой карте. Для карточек Duet, клиенты могут увидеть код банка, в котором открыта карточка, валюту счета, лицевой счет, остаток на начало дня, поступления и расходы за день, а также текущий остаток карты.

Пользователи могут ознакомиться с детальной информацией о своих транзакциях по каждой карте, включая день совершения операции, тип и вид операции, а также сумму проводки.

Также в персональном кабинете клиенты могут воспользоваться разделом «Выход», чтобы безопасно выйти из своего аккаунта на сайте.

Интернет-банкинг в банке AAB предлагает своим клиентам удобный и быстрый способ управлять своими финансами. Клиенты могут получать информацию о состоянии своих счетов, оформлять новые продукты и услуги, оплачивать счета и переводить деньги, не выходя из дома. Банк также предоставляет своим клиентам круглосуточную техническую поддержку и помощь в решении любых вопросов, связанных с использованием интернет-банкинга и других услуг банка.

Регистрация и вход для корпоративных клиентов

Регистрация

Инструкция по регистрации в интернет-банкинге

- Откройте счет в банке

Для использования интернет-банкинга необходимо иметь открытый счет в банке. Клиенты могут открыть счет в ближайшем отделении банка или онлайн через сайт банка. - Заполните заявление на предоставление электронных банковских услуг

После открытия счета клиентам необходимо заполнить заявление на предоставление электронных банковских услуг. В этом заявлении клиент указывает личные данные и желаемый логин и пароль для доступа к интернет-банкингу. - Контролируйте свои счета и совершайте операции

После получения доступа к интернет-банкингу, клиенты могут контролировать свои счета, проводить платежи и денежные переводы в любое время суток, используя свой логин и пароль. Интернет-банкинг также позволяет клиентам получать информацию о состоянии своих счетов, оформлять новые продукты и услуги, а также связываться с технической поддержкой банка для решения любых вопросов.

Интернет-банкинг является удобным и быстрым способом управления своими финансами. Он обеспечивает максимальную защиту данных клиентов и предоставляет возможность осуществлять финансовые операции безопасно и удобно. Кроме того, интернет-банкинг позволяет сократить время на посещение банковского отделения и решить финансовые вопросы из любой точки мира, где есть доступ в интернет.

Банк также предоставляет своим клиентам круглосуточную техническую поддержку и помощь в решении любых вопросов, связанных с использованием интернет-банкинга и других услуг банка. Опытные специалисты банка помогут клиентам в настройке и использовании интернет-банкинга, а также в решении любых возникающих проблем.

Вход в личный кабинет

Для входа в личный кабинет по данной ссылке https://my.aab.uz:8443/cib/ по логину необходимо выполнить следующие шаги:

- Открыть веб-браузер на компьютере или мобильном устройстве.

- В адресной строке браузера ввести ссылку https://my.aab.uz:8443/cib/ и нажать клавишу Enter на клавиатуре.

- На странице, которая откроется, найти поле для ввода логина и ввести свой логин.

- Нажать на кнопку «Вход», расположенную рядом с полем для ввода логина.

- После этого на следующей странице ввести пароль, который был указан при регистрации в личном кабинете.

- Нажать на кнопку «Вход» для входа в личный кабинет.

Если введенный логин и пароль являются правильными, пользователь будет перенаправлен на страницу своего личного кабинета, где он сможет просмотреть свой банковский счет, проводить транзакции и выполнять другие операции, доступные через личный кабинет. Если же данные введены неправильно, система выдаст ошибку входа и потребует повторного ввода правильных данных.

Восстановление пароля

Если пользователь забыл свой пароль для входа в личный кабинет на сайте https://my.aab.uz:8443/cib/, он может восстановить его, следуя инструкциям по кнопке «Забыли пароль» на странице входа:

- На странице входа в личный кабинет https://my.aab.uz:8443/cib/ найти кнопку «Забыли пароль?» и нажать на нее.

- В открывшемся окне ввести свой логин, который используется для входа в личный кабинет.

- Нажать кнопку «Получить пароль» и дождаться SMS-сообщения на телефон, который был указан при регистрации в личном кабинете.

- В SMS-сообщении будет указан временный пароль. Ввести его в поле на странице, которая откроется после нажатия кнопки «Получить пароль».

- После этого система попросит пользователя задать новый пароль, который будет использоваться для входа в личный кабинет в дальнейшем.

- Ввести новый пароль дважды для подтверждения и нажать на кнопку «Сохранить».

Если пользователь все сделал правильно, он сможет войти в свой личный кабинет с использованием нового пароля. Если возникнут сложности или проблемы с восстановлением пароля, пользователь может обратиться в службу поддержки банка для получения помощи.

Персональный кабинет VISA/Union Pay

Для входа в личный кабинет VISA/Union Pay по данной ссылке https://my.aab.uz:88/aab/ по логину необходимо выполнить следующие шаги:

- Открыть веб-браузер на компьютере или мобильном устройстве.

- В адресной строке браузера ввести ссылку https://my.aab.uz:88/aab/ и нажать клавишу Enter на клавиатуре.

- На странице, которая откроется, найти поле для ввода логина и ввести свой логин, который был указан при регистрации в личном кабинете.

- Нажать на кнопку «Вход», расположенную рядом с полем для ввода логина.

- После этого на следующей странице ввести пароль, который был указан при регистрации в личном кабинете.

- Нажать на кнопку «Вход» для входа в личный кабинет.

- Если введенный логин и пароль являются правильными, пользователь будет перенаправлен на страницу своего личного кабинета, где он сможет просмотреть свой банковский счет, проводить транзакции и выполнять другие операции, доступные через личный кабинет. Если же данные введены неправильно, система выдаст ошибку входа и потребует повторного ввода правильных данных.

Если пользователь забыл свой пароль для входа в личный кабинет, он может восстановить его, следуя инструкциям на странице входа в личный кабинет. Для этого нужно нажать на кнопку «Забыли пароль?» и следовать дальнейшим инструкциям.

Интернет банкинг

Интернет-банкинг — это способ управления финансами и банковскими операциями с помощью интернета. Он предоставляет клиентам возможность получения доступа к своему банковскому счету, а также управления им в любое время и в любом месте.

Интернет-банкинг обеспечивает клиентам банка широкий спектр услуг, включая:

- Просмотр информации о банковском счете — балансе, движении средств и транзакциях;

- Оплата счетов — оплата счетов за коммунальные услуги, телефон, интернет, покупки и другие расходы;

- Перевод средств — перевод денежных средств на другие счета внутри и за пределами страны, а также получение переводов на свой банковский счет;

- Заявки на кредиты и дебетовые карты — подача заявок на кредиты и дебетовые карты онлайн;

- Управление картами — управление банковскими картами, включая заказ, блокировку и отмену карт;

- Сообщения от банка — получение уведомлений от банка, включая информацию о балансе счета и проведенных транзакциях.

- Интернет-банкинг обеспечивает клиентам банка множество преимуществ, включая удобство и доступность, быстрый доступ к информации о счете и операциях, снижение времени на обработку транзакций, повышение уровня безопасности и т.д.

Однако, несмотря на все преимущества интернет-банкинга, он также имеет свои недостатки, включая возможность кибератак и мошенничества, сбои в работе системы и другие проблемы.

Поэтому при использовании интернет-банкинга необходимо соблюдать ряд мер предосторожности, таких как использование сложных паролей, обновление программного обеспечения и антивирусов, а также не разглашение конфиденциальной информации.

Мобильный банкинг

Мобильный банкинг Alliance Mobile – это специальная услуга, предоставляемая банком для удобного и удаленного получения банковских услуг клиентами юридических лиц через мобильные устройства, подключенные к Интернету с операционными системами Android или iOS.

Возможности мобильного банкинга Alliance Mobile

- Alliance Mobile предоставляет широкий спектр возможностей для удобного и удаленного управления банковскими операциями:

- Мониторинг операций по своим счетам в реальном времени из любой точки мира.

- Отправка платежных поручений в банк.

- Получение оперативной информации о движении своих счетов.

- Обеспечение высокого уровня безопасности при использовании мобильного банкинга.

- Многоязычный интерфейс для удобства использования.

- Преимущества мобильного банкинга Alliance Mobile

- Удаленное управление своими счетами, что позволяет клиентам управлять своими финансами из любой точки мира.

- Быстрота и оперативность обработки банковских операций, что упрощает их проведение и сокращает время на их выполнение.

- Мобильность и независимость от рабочего места, так как клиенты могут управлять своими счетами через мобильное устройство.

- Экономия времени благодаря быстрой и удобной обработке операций.

- Простота и удобство в работе, благодаря интуитивно понятному интерфейсу и возможности использования многоязычного интерфейса.

Использование мобильного банкинга Alliance Mobile является удобным и безопасным способом управления финансами для юридических лиц. Клиенты банка могут мониторить свои счета в режиме реального времени, отправлять платежные поручения и получать оперативную информацию о движении своих средств. Мобильный банкинг Alliance Mobile предоставляет простоту и удобство в использовании, а также позволяет сократить время на проведение банковских операций.

- Ссылка для скачивания Google Play – https://play.google.com/store/apps/details?id=uz.fb.cib.mobile.aab

- Ссылка для скачивания App Store — https://apps.apple.com/ru/app/alliance-mobile/id1257062916

Открытие вклада на несовершеннолетнего ребенка

Открытие вклада на несовершеннолетнего ребенка — это отличный способ обеспечить будущее своего ребенка и помочь ему начать свой путь к финансовой независимости. В этой статье мы расскажем, как открыть вклад на несовершеннолетнего ребенка и какие банковские продукты могут подойти для этого.

Документы, необходимые для открытия вклада

Для открытия вклада на несовершеннолетнего ребенка вам понадобятся следующие документы:

- Свидетельство о рождении ребенка.

- Документ, удостоверяющий личность родителей или законных представителей.

Продукты банков для вкладов на несовершеннолетних

Банки предлагают различные продукты для вкладов на несовершеннолетних, которые могут иметь разные условия и процентные ставки. Некоторые из этих продуктов включают в себя:

- Вклады с фиксированной процентной ставкой. Эти вклады предлагают гарантированный доход на заданный период времени и могут быть открыты на срок от нескольких месяцев до нескольких лет.

- Вклады с возможностью пополнения. Эти вклады позволяют вносить дополнительные средства на счет и зачислять проценты на них, что может повысить общую доходность вклада.

- Вклады с ежемесячной капитализацией процентов. Эти вклады предлагают ежемесячное начисление процентов на вклад, что позволяет заработать больше денег на долгосрочном горизонте.

Как открыть вклад на несовершеннолетнего ребенка

Открытие вклада на несовершеннолетнего ребенка в банке обычно осуществляется по следующим шагам:

- Выберите подходящий продукт в банке и ознакомьтесь с условиями.

- Подготовьте необходимые документы для открытия вклада.

- Обратитесь в отделение банка и подайте заявление на открытие вклада на имя несовершеннолетнего ребенка.

- Подпишите договор на открытие счета.

Можно ли получить проценты заранее

Получение дохода в виде процентов по вкладу является одним из главных мотивов, почему люди открывают вклады в банке. В большинстве случаев, проценты по вкладам выплачиваются в конце срока депозита. Но иногда бывает необходимость получить проценты заранее. Рассмотрим, можно ли заранее получить проценты по вкладу.

Варианты выплат процентов

Для начала, необходимо понимать, что выплата процентов по вкладу зависит от условий, которые предусмотрены в договоре между вкладчиком и банком. Обычно, проценты могут быть выплачены на следующих условиях:

- В конце срока депозита

Это самый распространенный вариант. Проценты начисляются на вклад и выплачиваются вместе с вкладом в последний день срока. - Ежемесячно

В этом случае, проценты начисляются ежемесячно на вклад и могут быть выведены на другой счет в банке, или оставлены на вкладе. Некоторые банки предоставляют возможность выбрать метод выплаты процентов — ежемесячно или в конце срока. - Ежеквартально

В этом случае, проценты начисляются каждые три месяца и могут быть выведены на другой счет в банке, или оставлены на вкладе. - Заранее

Если по условиям договора предусмотрено, банк может выплатить проценты по вкладу заранее.

Можно ли заранее получить проценты по вкладу

Ответ на этот вопрос зависит от условий договора между вкладчиком и банком. Если по договору предусмотрена возможность заранее получить проценты, то это можно сделать. Обычно, такая возможность предусмотрена в специальных программах вкладов, которые банк предлагает своим клиентам.

Если возможность заранее получить проценты не предусмотрена по договору, то получить проценты заранее будет невозможно.

Можно ли открыть на свое имя сразу несколько вкладов

Открытие нескольких вкладов на одно и то же имя может быть полезным для тех, кто хочет разнообразить свои инвестиционные портфели и распределить свои финансовые риски. В дополнение к этому, наличие нескольких вкладов позволяет диверсифицировать доходность, выбирать вклады с разными условиями и сроками хранения.

При открытии нескольких вкладов необходимо учитывать такие моменты:

- Уровень доходности

Каждый вклад имеет свой уровень доходности, поэтому необходимо проанализировать и выбрать наиболее выгодные предложения. Не стоит забывать о комиссиях, которые могут уменьшить размер получаемого дохода. - Сроки хранения

Сроки хранения вкладов также могут различаться, поэтому необходимо выбирать такие вклады, которые максимально соответствуют вашим потребностям и возможностям. - Размер вкладов

Размер вкладов также может различаться, поэтому необходимо рассчитывать свой финансовый потенциал и выбирать такие вклады, которые максимально соответствуют вашим возможностям.

Открытие нескольких вкладов может быть удобным и выгодным решением для тех, кто хочет распределить свои финансовые риски и диверсифицировать свои инвестиционные портфели. В случае открытия нескольких вкладов, необходимо проанализировать условия и выбирать наиболее выгодные предложения, учитывая уровень доходности, сроки хранения и размер вкладов.

Как работают методы погашения кредита: аннуитетный и дифференцированный

При получении кредита важно понимать, какие методы погашения кредита существуют, чтобы выбрать подходящий для себя. Рассмотрим два основных метода выплат ежемесячных платежей: аннуитетный и дифференцированный.

Аннуитетный метод

Этот метод погашения кредита предполагает, что вся сумма долга, включая проценты и дополнительные платежи, делится на равные части, которые будут выплачиваться заемщиком в течение всего срока кредита. Таким образом, размер ежемесячного платежа будет постоянным на протяжении всего срока кредита.

Преимущества аннуитетного метода:

- Постоянный размер ежемесячного платежа позволяет заемщику легче планировать свой бюджет;

- На начальном этапе кредитования большая часть ежемесячного платежа идет на погашение процентов, а в конце срока кредита – на погашение основной суммы кредита.

Недостатки аннуитетного метода:

- В целом, общая сумма выплаченных процентов может быть выше, чем при использовании других методов;

- В случае досрочного погашения кредита, заемщик может не получить значительной экономии, так как ему необходимо будет выплатить проценты за весь период кредитования.

Дифференцированный метод

При этом методе размер ежемесячного платежа изменяется в зависимости от остатка задолженности. Первоначально большая часть ежемесячного платежа идет на погашение основной суммы кредита, а с каждым месяцем этот платеж становится меньше, так как сумма процентов, начисленная на остаток задолженности, уменьшается.

Какие виды банковских услуг оказывает банк

Банки предоставляют широкий спектр услуг, которые могут быть полезны как физическим, так и юридическим лицам. Некоторые из наиболее распространенных видов банковских услуг включают:

- Расчетно-кассовое обслуживание

Это основа банковских услуг, которая включает в себя ведение банковских счетов, обработку платежей и денежных переводов, выдачу кредитных карт и т.д. - Кредитование

Банки предоставляют различные виды кредитов, начиная от потребительских и автокредитов до бизнес-кредитов и ипотеки. - Депозитные операции

Банки принимают вклады от клиентов и предлагают различные условия по процентным ставкам, срокам и валютам. - Межбанковские операции

Банки могут проводить операции с другими банками, например, заниматься межбанковским кредитованием и межбанковскими депозитами. - Услуги по работе с ценными бумагами

Банки предоставляют услуги по покупке, продаже и хранению ценных бумаг, таких как акции, облигации и фондовые бумаги. - Электронные услуги

Банки предоставляют онлайн-банкинг и мобильные приложения для удобства клиентов, где они могут контролировать свои счета, осуществлять переводы и оплачивать счета. - Финансовое консультирование

Банки предлагают своим клиентам консультации по финансовому планированию, инвестициям и другим вопросам, связанным с их финансами. - Услуги по обмену валюты

Банки предлагают услуги по обмену валюты для клиентов, которые нуждаются в этом в рамках своих туристических поездок или международных коммерческих сделок. - Переводы денежных средств

Банки предоставляют услуги по переводу денежных средств внутри страны и международные переводы, которые могут осуществляться как в режиме онлайн, так и в отделениях банка.

Какие новые услуги внедряются банком

В банковской сфере постоянно происходят изменения, в том числе и внедряются новые услуги. Каждый банк старается следить за тенденциями рынка, удовлетворять потребности своих клиентов и предлагать новые, удобные и инновационные услуги. Рассмотрим, какие новые услуги внедряются в настоящее время в банке.

Новые услуги банка:

- Мобильный банкинг – это относительно новый сервис, который позволяет клиентам осуществлять банковские операции через мобильное приложение. Это удобно и быстро, поскольку клиент может провести операцию в любом месте и в любое время.

- Онлайн-кредитование – сегодня все больше банков предлагают услугу онлайн-кредитования. Это позволяет клиенту оформить кредит без посещения банка, заполнив анкету на сайте банка.

- Расширенный интернет-банкинг – такой сервис предоставляет клиентам возможность осуществлять все необходимые операции через интернет, включая пополнение вкладов, оплату счетов и другие операции.

- Банкоматы с функцией приема наличных и безналичных платежей – это удобно для клиентов, которые могут провести операцию без посещения банка.

- Онлайн-валютный обмен – это сервис, который позволяет клиентам обменивать валюту через онлайн-платформу банка.

- Банковские карты с функцией безконтактной оплаты – это новое удобное решение для клиентов, которые могут провести платеж без ввода пин-кода.

- Облачное хранилище документов – такой сервис позволяет клиентам сохранять важные документы в облачном хранилище банка, чтобы они всегда были под рукой.

Конечно, это не полный список новых услуг, которые могут предоставляться банками. Банки постоянно работают над созданием новых продуктов и сервисов, которые могут упростить жизнь своих клиентов и сделать банковское обслуживание еще более удобным.

Какие документы требуются для открытия счёта юридическим лицам

Открытие счета в банке является важным шагом для юридических лиц, независимо от их сферы деятельности. Для успешного завершения процедуры открытия счета в банке, юридические лица должны предоставить следующие документы:

- Заявление на открытие счета. Данный документ должен быть оформлен на установленной банком форме и подписан уполномоченным представителем юридического лица.

- Карточки с образцами подписей. Для подписания денежно-расчетных документов от имени клиента, необходимо предоставить карточки с образцами подписей. Карточки должны быть оформлены в 2-х экземплярах.

- Документ, удостоверяющий личность представителя клиента. В зависимости от юридического статуса клиента, необходимо предоставить паспорт или заменяющий его документ, удостоверяющий личность лица, имеющего полномочия подписания денежно-расчетных документов от имени клиента.

- Учредительные документы. Юридические лица — резиденты, не являющиеся субъектами предпринимательской деятельности, а также получатели средств из бюджета, должны предоставить учредительные документы (учредительный договор, устав), а также внесенных изменений и дополнений к ним.

- Документ, подтверждающий постановку на учет в органах государственной налоговой службы. Юридические лица-резиденты, являющиеся субъектами предпринимательской деятельности, индивидуальные предприниматели, а также дехканские хозяйства должны предоставить документ, подтверждающий постановку на учет в органах государственной налоговой службы.

Открытие счета в банке может потребоваться для различных целей, например для хранения сбережений, выполнения платежей, получения кредитов и т.д. Поэтому важно соблюдать требования банковских учреждений и предоставить необходимые документы для успешного открытия счета.

Какие документы требуются для открытия счёта физическим лицам

Открытие банковского счета для физических лиц — это одна из самых распространенных услуг, предоставляемых банками. Для открытия депозитного счета в банке физическому лицу требуются следующие документы:

- Заявление на открытие счета по установленной форме, которое можно получить в банке или заполнить онлайн на сайте банка;

- Документ, удостоверяющий личность, такой как паспорт, водительское удостоверение, заграничный паспорт или иной документ, удостоверяющий личность в соответствии с законодательством Республики Узбекистан.

Дополнительно, в некоторых случаях, могут потребоваться дополнительные документы или информация, такие как:

- ИНН физического лица;

- Документы, подтверждающие источник происхождения средств;

- Справка о доходах физического лица.

При подаче заявления на открытие депозитного счета, необходимо предоставить оригиналы документов, либо их заверенные копии, которые будут храниться в банке. Копия документа, удостоверяющего личность, может также потребоваться в процессе использования счета для подтверждения личности в банке или для выполнения финансовых операций, таких как переводы денег.

Открытие депозитного счета в банке может занять несколько дней до нескольких недель в зависимости от банка и типа депозита, а также от того, насколько полностью все документы заполнены и предоставлены.

В какие сроки банк осуществляет выдачу наличности по заработной плате и приравненным к ней платежам

Выдача наличных средств является важным элементом банковской деятельности, особенно в отношении выплаты заработной платы и приравненных к ней платежей. Работодатели часто используют банковские услуги для автоматизации выплаты заработной платы и других платежей своим сотрудникам.

Банк обязан осуществлять выдачу наличных средств клиентам в сроки, указанные в кассовой заявке клиента. Обычно эти сроки устанавливаются в рамках двух банковских дней со дня подачи заявки, но могут варьироваться в зависимости от внутренних процедур банка и времени получения необходимых документов.

Важно отметить, что банки могут взимать комиссию за выдачу наличных средств по кассовым заявкам клиентов, особенно в случаях, когда клиент обращается к банку, отличному от банка-эмитента зарплатной карты. Это связано с тем, что банк-эмитент зачисляет зарплату на карту клиента без комиссии, а в случае обращения клиента в другой банк на получение наличных средств, этот банк может взимать комиссию за использование своих услуг.

Кроме того, банки могут предоставлять дополнительные услуги, связанные с выдачей наличных средств, такие как:

- Возможность получения наличных средств в банкоматах или терминалах самообслуживания, что облегчает процесс для клиентов и сокращает время ожидания в очереди;

- Выдача наличных средств через кассы банка с расширенным графиком работы, что также удобно для клиентов, работающих в нестандартных графиках.

Таким образом, банки делают все возможное для удобства своих клиентов, обеспечивая выдачу наличных средств по заработной плате и приравненным к ней платежам в установленные сроки и предоставляя дополнительные услуги для ускорения и упрощения этого процесса.

Услуги

Банк Alliance предоставляет своим клиентам широкий спектр услуг, чтобы удовлетворить все потребности в финансовых услугах. Ниже рассмотрим несколько популярных услуг, которые доступны для клиентов банка.

- Карта для оплаты в интернете

Сегодня все больше людей предпочитают делать покупки через интернет, и банк Alliance предоставляет своим клиентам удобную возможность оплаты покупок в Интернете с помощью виртуальной карты MasterCard Virtual. Открыть такую карту можно просто и быстро через мобильное приложение банка. - Вклад с индивидуальными условиями

Банк Alliance предлагает своим клиентам открыть сберегательный депозит «Конструктор», который позволяет выбрать индивидуальные условия вклада. Срок, валюта, процентная ставка и другие параметры вклада могут быть выбраны по желанию клиента. - Карта Alliance Club

Карта Alliance Club — это программа лояльности, предоставляющая Cashback в размере от 1 до 5% за каждую покупку с использованием карты в магазинах-партнерах. Кэшбэк начисляется на счет клиента и может быть использован для последующих покупок. - Быстрые переводы из России

Для удобства своих клиентов из России, банк Alliance предлагает быстрые переводы на любую сумму на карту клиента. Эта услуга доступна через специальный сервис, который позволяет отправить деньги с комиссией в размере от 1% от суммы перевода. - Мы создаем будущее

Банк Alliance постоянно работает над разработкой новых инструментов и сервисов для управления финансами своих клиентов. Специалисты банка создают удобный интерфейс и интуитивно понятные приложения для мобильных устройств, чтобы клиенты могли легко управлять своими финансами в любое время и в любом месте.

Техническая поддержка

Alliance Bank — это банк, который всегда стремится обеспечить максимально качественное обслуживание своих клиентов. В случае возникновения проблем, связанных с использованием банковских услуг, предоставляемых банком, можно обратиться в техническую поддержку.

- Техническая поддержка банка работает круглосуточно и готова помочь в любых вопросах, связанных с банковскими услугами. Контакты технической поддержки можно найти на сайте банка или в мобильном приложении Alliance.

- Кроме того, у банка есть центры обслуживания клиентов, где можно получить консультацию по любым вопросам. Контактные данные центров обслуживания можно найти на сайте банка.

- Если клиенты хотят обратиться в банк по другим вопросам, то можно воспользоваться контактными данными, которые также доступны на сайте банка. Банк предоставляет удобные каналы связи, такие как телефон, электронная почта, онлайн-чат и другие.

- Обращение в техническую поддержку или центр обслуживания клиентов банка поможет быстро и качественно решить все вопросы, связанные с банковскими услугами.

Контакты

Банк Alliance предоставляет своим клиентам удобные способы связи для получения необходимой помощи и информации о предоставляемых услугах. В данной статье мы рассмотрим контакты для технической поддержки и защиты прав потребителей.

Единый Сall center

(+998 71) 231-60-00

Единый Сall center является первой линией поддержки клиентов банка. Здесь вы можете получить помощь по следующим вопросам:

- Консультации по банковским продуктам и услугам

- Работа с карточными продуктами

- Общие вопросы по использованию онлайн-банкинга

- Восстановление паролей и PIN-кодов

- Заказ новых карт и замена имеющихся

- Разблокировка карт и аккаунтов

- Блокировка карт и аккаунтов в случае утери или кражи

Единый Сall center работает ежедневно с понедельника по воскресенье с 08:00 до 20:00 в будни и с 09:00 до 18:00 в выходные дни.

Телефон доверия

(+99871) 228-69-09

Телефон доверия – это канал связи для клиентов, которые хотят сообщить о недобросовестных действиях или нарушениях правил работы банка. Как правило, этот канал используется в случаях, когда клиенты не могут решить свою проблему через Единый Сall center.

Телефон доверия работает с понедельника по пятницу с 09:00 до 18:00.

Защита прав потребителей

(+998 71) 231-60-67

Банк Alliance также предоставляет своим клиентам возможность обращаться в отдел защиты прав потребителей. Этот отдел занимается разрешением спорных вопросов, связанных с банковскими услугами и продуктами. Клиенты могут обращаться в отдел защиты прав потребителей по вопросам:

- Оформления и исполнения договоров

- Качества обслуживания

- Предоставления информации о банковских продуктах и услугах

- Применения тарифов и комиссий

- Разрешения спорных вопросов с банком

Социальные сети

Instagram — https://www.instagram.com/asia_alliance_bank/

Telegram — https://t.me/asiaalliancebank

Facebook — https://www.facebook.com/AsiaAllianceBank

YouTube — https://www.youtube.com/channel/UCqv8K9lKq0NIF2ZLdPLJsqw